年关将至,猫眼上市进程也进一步加速。

1月23日上午消息,香港联交所网站披露了猫眼全球发售公告和注册招股书,正式开启全球招股。公告披露,猫眼拟全球发行共1.32亿股,其中1.19亿股国际公开发售,1323.7万股在香港发售,定价区间为每股14.8港元至20.4港元,公司代码为1896.HK,预计2月4日挂牌上市。

猫眼将登陆港股的时间安排在农历除夕日,这个日子意义非凡,在各大贺岁片影院争夺票房的重要时刻,这样一家快速增长的、商业模式全新的公司,也将迎来资本市场的大考。

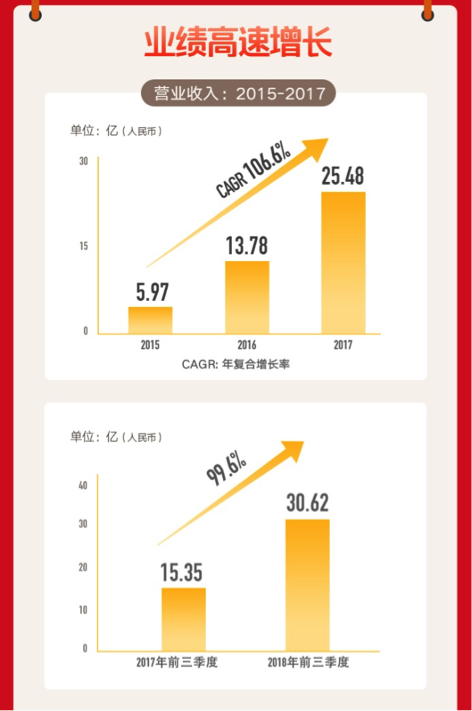

业绩高速增长,从单项领跑到全面领先

近年,中国娱乐产业高速发展为猫眼提供了高速发展的赛道。

中国娱乐市场的规模于2017年就达到人民币1.28万亿元,已成为世界第二大市场,仅次于美国。根据艾瑞咨询报告,中国的娱乐市场将持续增长,并于2022年增至人民币3.21万亿元,相当于自2017年起按复合年增长率20.2%增长,远超该行业的全球增长。

乘风而起的猫眼也获得了快速成长的机会,并且取得了明显的领先优势。

最新招股书显示,猫眼作为国内领先的互联网娱乐服务平台,集在线娱乐票务服务、娱乐内容服务、娱乐电商服务、广告及其他服务于一体,致力于借助互联网的力量,使消费者能够轻松发现和享受高质量的娱乐内容,并通过互联网改变娱乐内容创造、宣传和发行的方式,协助娱乐行业合作伙伴优化其运营和业绩。

猫眼从票务领域切入,按照"互联网+娱乐"战略,一方面通过将互联网与娱乐行业融合,提供在线选座购票、IP衍生品和卖品预售和演出体育赛事购票等一站式服务,以及丰富的娱乐媒体信息服务,打造从使用者内容发现、消费决策及最终享受娱乐内容的一站式在线娱乐消费服务平台,全方位优化用户娱乐消费体验。

另外一方面依据平台广泛的用户覆盖、品牌认可度、积累的大数据,通过开发专业工具和服务,为娱乐产业合作伙伴提供内容服务、影院和演出场馆赋能服务等多种产业服务,打造产业服务平台,帮助行业合作伙伴优化运营效率,为娱乐行业的其他参与者创造了价值,推进娱乐产业数字化升级。

猫眼正在通过大数据、人工智能、专业化服务建设下一代娱乐产业服务,成为一个超级娱乐服务平台,同时完成了从上游影视项目出品环节,到中游宣发、推广,再到下游票务销售和娱乐电商的全产业链布局,并将业务拓展到包括电影、演出、电视剧、综艺等多元化业务领域之中,打下自身高速增长的基础,奠定了各个细分领域的领先优势。

按2018前三季度电影票务总交易额计,猫眼娱乐市场份额为61.3%、业内排名第一,是中国最大的在线电影票务服务平台;猫眼率先开展基于互联网的电影宣传和发行服务,已经迅速成为中国排名第一的国产电影主控发行方,并且将内容服务延伸至演出、剧集、综艺等广泛的娱乐内容。截至2018年9月30日止九个月,猫眼提供娱乐内容服务的电影占中国综合票房超过90%,成为中国最大的娱乐内容服务平台;按截至2018年9月30日9个月平均月度活跃用户计算,猫眼是中国最大的在线电影社区,猫眼专业版App是中国娱乐行业最受欢迎的专业App,猫眼成为中国最大的娱乐行业用户及从业人员在线社区。

猫眼早已不只是从前那个只“卖电影票的”猫眼了。

猫眼的实力和竞争优势最终体现在了业绩高速增长之中。在2016年、2017年、2018年1-9月份,分别实现营业收入13.78亿元、25.48亿元和30.62亿元,复合增长率达103.3%,其中2018年前9个月比2017年同期增长99.6%,接近翻番。

这种发展速度,非常亮眼。

放眼未来, “互联网+娱乐”拓展3万亿增量市场

2018年3月,猫眼CEO郑志昊在接受媒体专访时,将猫眼定位于一家“互联网+文娱”的平台级公司,一方面为产业赋能,提供更多创造增量价值的能力;另一方面,帮助创作者生产更多优质内容,这样平台上才会出现层出不穷的好产品或内容。

显然,在实现了全产业链多元化布局之后,猫眼着眼的是未来娱乐产业3万亿的增量空间。

猫眼的这一抱负,也受到了股东和合作伙伴的支持。公开资料显示,猫眼主要持股方为光线、腾讯、美团点评。从猫眼IPO前股权结构看,腾讯持有16.27%股份,美团持有8.56%股份。两大巨头股东的流量规模,使猫眼拥有着得天独厚的流量资源优势。此前,猫眼还与欢喜传媒达成战略合作。欢喜传媒旗下拥有的王家卫、徐峥、张艺谋等知名导演合伙人,将进一步加强猫眼上游内容资源优势。腾讯、美团等股东的支持,以及与欢喜传媒等上游合作伙伴的协作,猫眼产业协同能力和产业竞争力进一步增强,为后续竞争奠定了基础。

“没有人会抗拒分享一块甜美的蛋糕。”猫眼登陆资本市场过程中,也获得投资人高度认可,引入包括IMAX Hong Kong 、Welight Capital、小米集团旗下的投资公司Green Better、Hylink Investment、Prestige of the Sun等机构作为基石投资者。在国际配售中,机构投资者认购踊跃。据可靠消息,猫眼已获众多投资机构认可,申购情况良好。

分析认为,猫眼之所以得到资本市场青睐,与商业模式极具潜力、竞争优势明显、业绩高速成长有关,未来在资本市场具有更大增值潜力。

结尾

除夕之日,敲锣上市,这对猫眼来说,仅仅是个开端。未来资本市场中的长期价值,还要取决于其后续的业绩表现。

滚动

滚动