|

|

摘要:最新半年报数据显示,创业板在二季度获得证金公司和养老金青睐。指数表现方面,创业板指数近一个多月来累计反弹约10%,曾撑起一片天的周期股则出现回调。市场于成长和周期之间举棋不定,A股是否将迎来风格大切换?

*本文来自华尔街见闻(微信ID:wallstreetcn),作者刘怡心。更多精彩资讯请登陆wallstreetcn.com,或下载华尔街见闻APP。*

最近一个多月以来,创业板指数累计反弹约10%,曾撑起一片天的周期股则出现回调,市场于成长和周期之间举棋不定。

最新半年报数据显示,创业板在二季度获得证金公司和养老金青睐。

证金公司接连出现在昆仑万维、苏交科、华策影视等多家创业板公司的股东榜上,其中,证金公司新进增持昆仑万维高达2312.53万股,占公司总股本2%,成为该公司第一大流通股东。养老金则以“基本养老保险基金八零二组合”的账户,在正海磁材和九阳股份股东名单中分别位列第九和第十,分别持有392.9万股和286.7万股。

6月以来,受益于供需两侧改善,周期股迎来上涨。据海通证券统计,有色、钢铁和煤炭相关周期股在6月初至8月上旬分别上涨27.9%、23.1%、21.2%。但在创业板反弹之际,周期板块则出现回调。中证网昨日援引数据称,8月10日起,中信一级行业钢铁指数累计回调7.52%,有色金属指数累计回调7.11%,煤炭指数累计回调5.35%。

市场于成长和周期之间举棋不定,A股是否将迎来风格大切换?

当前多数机构认为,

成长股出现反弹的概率较大,但“反弹”并不意味着“反转”,即反弹空间有限,周期股上涨阶段结束,表现或不及成长股,但不会出现暴跌。

中泰证券杨涛表示,

未来一段时间创业板表现不会差。“这轮创业板行情开始于7月底部分公司十大股东出现证金等机构之后,

市场对创业板的担忧情绪上有所释放;周期股短期涨幅过快,大消费估值溢价的性价比降低,

大资金可以配置的方向不多,而一些调整充分、估值接近合理区间的创业板蓝筹也具备价值投资属性,从估值的角度来看,尽管近期中小创的估值有所修复,但从性价比来看,

小盘股相对大盘股的溢价水平仍处在历史地位,与年初相比中小创已经具备一定的选股空间。”

申万宏源王胜、傅静涛在报告中指出,

创业板行情可能只是扩散行情的延续,仅兑现小级别反弹的概率较大:

根据并购重组业绩承诺的统计计算,2017 年是创业板外生业绩的高点,2018-2020 年并购重组业绩承诺规模将持续下行。另外,创业板商誉减值压力将可能在 2017 和 2018 年继续增加,所以创业板总体业绩很难看到以年为单位的上行趋势。

如果严守基本面趋势,创业板选股依然困难的。我们尝试筛选了 2017 年二季报业绩增速好于一季报,一季报好于 2016 年年报,且未来一年无限售股解禁压力,无并购重组业绩承诺到期和商誉减值压力的标的,发现能够筛选出的数量极为有限且估值匹配度较差,这意味着在创业板当中寻找基本面趋势和确定性依然困难。

创业板基本面相对占优的是 50-100 亿区间,而 300 亿以上市值区间的基本面下行压力仍较大,这意味着基本面对创业板指的支撑力并不强,指数强势的持续性存疑。

海通证券荀玉根在报告中指出,

周期股的主要上涨阶段可能结束了,

后续盘整反复的概率更大,大幅暴跌的概率较小。首先,资源品这波上涨动力是去产能和环保的政策力度大,政策这么做的深层次原因是化解银行债务风险,预期政策会持续,中钢协已经定性近期钢价上涨是炒作;其次,从资金来看,商品期货的投资者是资源股行情的发动机,他们通常比较短期灵活,这一点跟白马消费的配置主力机构外资有本质的不同,外资是龙马股的长期多头。

但也有观点认为,周期依然优于成长。中信策略秦培景、杨灵修、裘翔团队在报告中表示,

周期的弱点是前期已有明显涨幅和获利了结的问题,这需要时间消化和等待,

而成长的主要弱点是大部分行业PEG依然很高,中期上行空间非常有限:

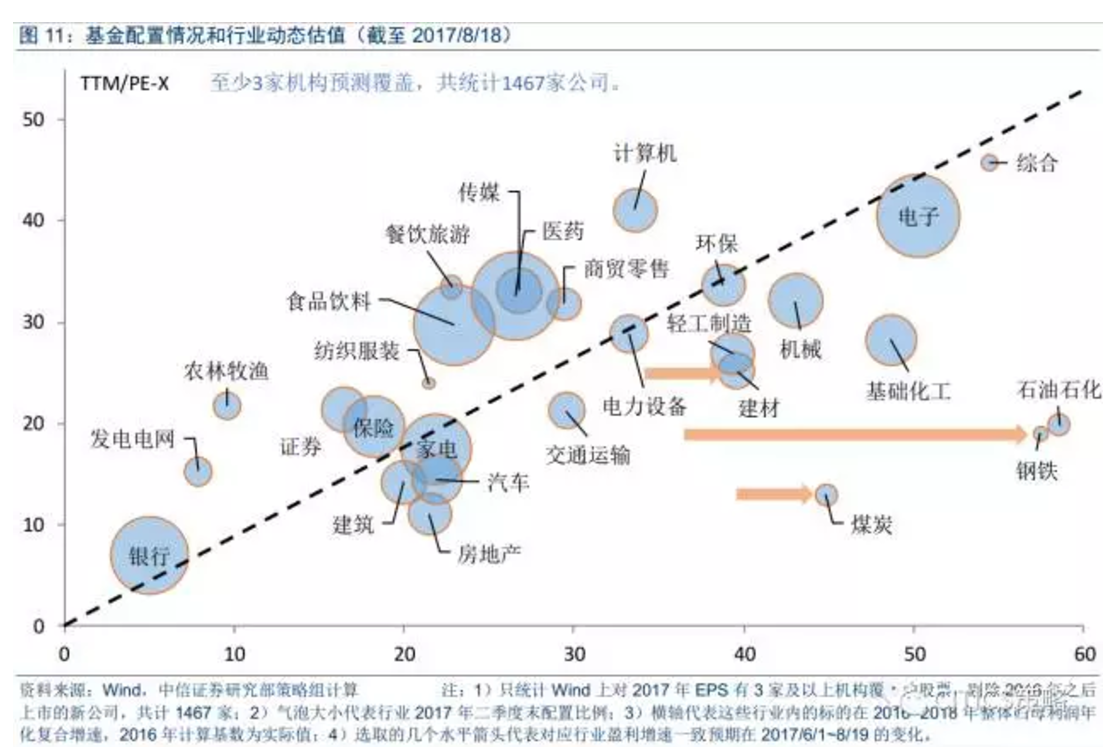

换个维度来看各个中信行业的动态估值情况,如下图所示,横轴是各中信行业2016~2018年的EPS复合增速,纵轴是TTM-PE估值水平,而气泡的大小是公募基金在2017Q2的持仓占公募基金股票仓位的比例。

首先,大部分上游和中游周期行业,以及除了电子以外的其它TMT板块配置比例都不高,这符合排名拥挤时,配置“出奇”拉开排名差距的前提。

其次,从6月1日至8月19日,代表性强周期板块盈利预期明显改善,股价也已经有明显表现,但从PB和2017年预期PE的角度来看并不算贵。

再次,从PEG的角度,除了电子,其它成长板块依然不便宜。另外,如果都是把周期和成长作为增厚组合收益的阶段性行情参与,就必须考虑买卖的冲击成本和流动性的问题,这方面周期板块相对于成长也是有优势的

滚动

滚动